По пути еврозамещения: Турция

Начиная с девяностых годов прошлого века сложно представить российский рынок fashion-товаров без турецких поставщиков. Что могут предложить производители одежды и обуви этой страны в новой социально-экономической ситуации и какие освободившиеся ниши готовы занять?

Альтернативный канал поставок

«Турция предлагает рынку продукцию всех ценовых сегментов. Но традиционно с

По данным Турецкого статистического института (TurkStat), в августе

Столь стремительный взлет может быть связан с налаживанием альтернативных цепочек поставок товаров из европейских стран, которые ввели санкции против России. В частности, по информации Национального института статистики Италии (ISTAT), экспорт товаров из этой страны в Турцию за первые 6 месяцев 2022 года вырос почти в два раза и достиг рекордного за последние 10 лет показателя — 1,4 млрд евро.

В сентябре

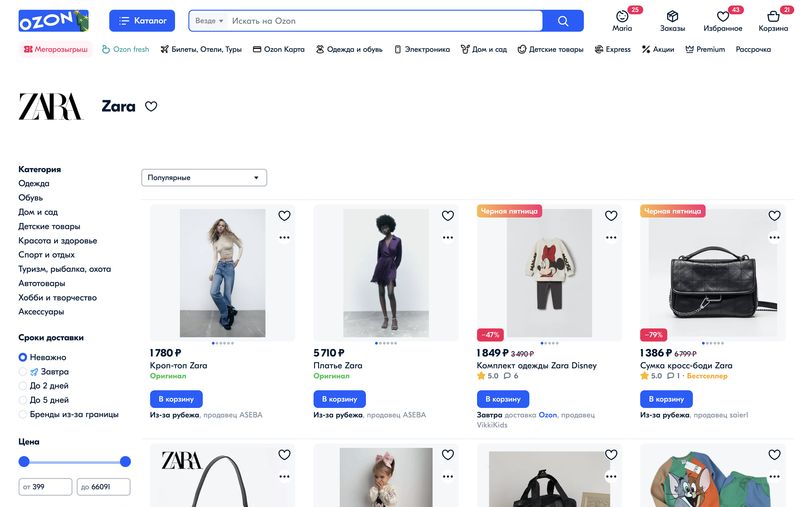

Как сообщило в сентябре издание Shopper’s, именно турецкие продавцы поставляли на маркетплейс Ozon товары бренда Zara, ушедшего с российского рынка. Канал перевозок европейских товаров через Турцию активно осваивали и российские индивидуальные предприниматели — в июне за счет снижения курса лиры к рублю почти в два раза товары зарубежных брендов стали в закупке примерно на 20% дешевле, чем в России в марте.

Российские логистические компании подтверждают, что грузопоток европейских товаров через Турцию за последние полгода вырос. Так, Алексей Чернышёв, коммерческий директор AKFA, сообщил: «Самое главное изменение в нашей работе в последние месяцы связано с обслуживанием европейских грузов, следующих в Россию через Турцию. Это работа по организации закупки товаров европейских поставщиков, приема его на бондовых складах во фризоне (свободной экономической зоне) Стамбула, проведению таможенного оформления и последующей отправке в РФ. Второе изменение — это корректировка транспортной логистики. Теперь большая часть грузов отправляется не автотранспортом через Европу, а морскими контейнерами и паромами через Черное море. Для обеспечения данного маршрута мы даже открыли представительство в Новороссийске. На данный момент спрос на перевозки из Турции растет».

Турецкие fashion-бренды на российском рынке

DeFaсto

Ассортимент марки представлен молодежной, повседневной, офисной, а также детской одеждой. Бренд, основанный в 2005 году, в настоящее время работает более чем в 33 странах. В России турецкий fashion-ритейлер начал свою работу в 2015 году, открыв первые три магазина в Москве, Казани и Омске. Сегодня их количество увеличилось до 16 (здесь и далее данные по состоянию на декабрь 2022).

Colin’s

Начав с производства верхней одежды в 1983 году, бренд постепенно перешел на джинсовую линейку, которая принесла ему мировую известность. Сейчас в ассортименте марки представлен большой выбор джинсовой и повседневной одежды, а также аксессуаров для мужчин и женщин. На российский рынок компания вышла в 1995 году, на текущий момент в стране открыто 182 монобрендовых магазина.

Mavi

Компания, основанная в 1991 году в Стамбуле, в короткие сроки стала лидером в производстве джинсовой одежды, позднее коллекции пополнились повседневной одеждой и аксессуарами. Свою историю в России бренд начал в 2012 году, количество фирменных за 10 лет магазинов достигло 34.

adL

Бренд основан в 1980 году, выпускает женскую одежду, обувь и аксессуары в сегменте fast fashion, ассортимент обновляется несколько раз за сезон. Первый магазин в Москве был открыт в 2002 году, сегодня в России действует 14 торговых точек бренда.

Koton

Первый магазин марки был открыт в Стамбуле в 1988 году, с тех пор Koton стал популярным молодежным брендом с широким ассортиментом одежды, обуви и аксессуаров. На российский рынок вышел в 2017 году, сейчас в стране насчитывается около 45 магазинов.

LTB

История бренда началась с производства джинсовой одежды в 1994 году. Сегодня компания выпускает мужскую, женскую и детскую коллекционную линейку, фирменные магазины открыты более чем в 30 странах, в России бренд присутствует с 2005 года и реализует свою продукцию в 33 фирменных салонах.

Между инфляцией и спросом

На фоне роста общего турецкого экспорта поставки в Россию

В списке импортеров этой турецкой продукции Россия за год опустилась с

На стоимость турецкой продукции воздействуют два фактора: рост цен грузоперевозок и внутренняя инфляция. Как отмечают эксперты модной индустрии Турции, стоимость фрахта судов в период пандемии достигла пика и только осенью 2022 года начала возвращаться к своему нормальному уровню. Однако на фоне снижения спроса со стороны российского рынка, на который негативно влияют введенные санкции, турецкие экспортеры сталкиваются с растущими затратами на транспортировку. По информации TurkStat, в марте

Турецкие производители одежды признают, что вынуждены менять условия работы с российскими клиентами. Так, Эрсан Джошкун, заместитель генерального директора компании FIDANER TEKSTIL (владеет брендом мужских сорочек Ricardo Ricco) уточняет: «Мы заметили, что спрос на рубашки со стороны российских клиентов вырос на 25–30%. Но большинство из них хочет работать по прежним ценам, которые нам как производителям достаточно сложно держать. За последние месяцы произошел глобальный рост цен на ткани, увечились производственные расходы. Раньше стоимость нашей продукции варьировалась в диапазоне 10–25 долларов за изделие, сейчас — 13–28 долларов. Также мы были вынуждены увеличить минимальное количество для заказа с 500 до 1000 единиц на модель и увеличить срок производства заказа до 35–50 дней».

Аналогичная ситуация наблюдается и в сегменте текстиля. По свидетельству российских байеров, посетивших в октябре 2022 года выставку Bursa Textile Show, цены на ткани турецких производителей выросли в среднем на 20–30% по сравнению с предыдущим сезоном, а размер минимального заказа, принимаемого экспонентами, увеличился в 2–3 раза.

Выросли также сроки производства (от 2–4 до 5–8 недель) и доставки текстильной продукции (от 1,5–3 до 3 -5 недель). Алексей Чернышев из AKFA поясняет: «Срок доставки очень зависит от погоды и загруженности порта Новороссийска. Он может составлять 2–3 недели, а может больше месяца».

Тем не менее российские производители одежды, работавшие ранее с европейскими тканями, сегодня готовы сотрудничать с турецкими поставщиками. «У нас очень тесные взаимоотношения с турецкими тканевыми компаниями. Часто их представители посещают наш офис в России, а мы стараемся побывать на всех выставках Турции, потому что должны увидеть новинки. Если в предыдущие годы у нас были поставщики тканей из Европы, то сейчас мы практически целиком закупаемся в Турции. Каждую неделю оттуда едет машина с необходимыми нам материалами, — рассказала основатель российского бренда Lady Sharm Валентина Миронова во время прямого эфира PROfashion „Как работать с модной индустрией Турции в новых условиях?“, состоявшегося 10 августа 2022 года. — Мы сотрудничаем только с компаниями, которые готовы выдавать качество и отвечают нашим требованиям. Россия пресыщена одноразовым и дешевым китайским товаром. Подобный продукт сначала выдавала и Турция. Но сегодня турецким поставщикам можно доверять, потому что они держат уровень качества и понимают, что мы его жестко контролируем».

Тимур Алимбай, представитель турецкой фабрики EKRU TEKSTIL, специализирующейся на производстве шерстяных и полушерстяных тканей для мужских и женских костюмов, делится: «Объем наших продаж незначительно увеличился за счет с заказов от новых российских клиентов, которые ранее работали с европейской продукцией. Мы выпускаем продукцию в среднем ценовом сегменте. Россия — в числе наших основных экспортных рынков. Преимущества поставщиков Турции — в возможности производства относительно небольших заказов, гибкой ценовой политике, а также удобной логистике».

Барьеры и возможности

Турция остается в тройке крупнейших

Экспансия турецких

На маркетплейсе Ozon в первом полугодии

Турецкие бренды все чаще фигурируют и среди претендентов на площади в торговых центрах, освободившиеся после ухода международных игроков. Так, марка одежды Koton называлась в числе желающих занять опустевшие магазины H&M. Премиальные бренды Beymen Club и W Collection турецкой Beymen Group рассматривались в качестве вероятных претендентов на площади Gap в московских торговых центрах «Авиапарк», «Афимолл» и «Метрополис». Франшизой Gap в России управляла турецкая Fiba Retail Group, она же может заняться и выводом новых брендов.

Весной

Наращивают присутствие и другие турецкие игроки, которые давно работают в нашей стране. Турецкая компания Eroglu Holding, владеющая брендом Colin’s, сообщила о планах запуска в России в начале 2023 года сети магазинов джинсовой одежды Loft.

Как подсчитала консалтинговая компания NF Group (бывшая Knight Frank Russia), по итогам 9 месяцев 2022 года Турция вошла в четверку лидеров по количеству представленных в России брендов, заняв 9,9% рынка зарубежных ритейлеров. Сумеют ли бренды этой страны привлечь и удержать локального покупателя в новых обстоятельствах?

Анна

поделиться

поделиться твитнуть

твитнуть